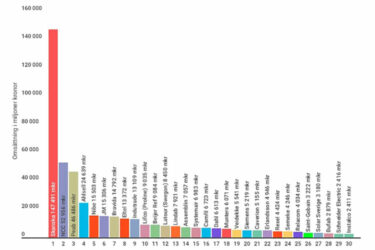

24 installationskoncerner: Så ser deras omsättning och tillväxt ut

Elinstallatören har kartlagt 24 koncerner med starka tillväxtplaner. Här är alla bolag med beräknad omsättning inom installation i Sverige 2021 — och chefredaktören Fredrik Karlssons kommentar om varje bolag.

Läs huvudartikeln

Han leder köpjakten på elfirmorna

chefredaktörens analys

Så påverkas du av att företagen köps upp

Bravida – 12 miljarder kronor

Störst av installatörerna och börsnoterade på Nasdaq Stockholm. Sedan länge under tillväxt. Köper och inkorporerar bolag i Bravida. Klassisk multidisciplinär installatör men som på senare tid vidgat verksamheten och startat solcellsbolag, en ”green hub” och satsat på facility management (fastighetstjänster).

Assemblin – 10 miljarder kronor

Ägs av riskkapitalbolaget Triton och har haft hög tillväxttakt de senaste åren. Breddar med nya kompetenser och specialister i andra delar av värdekedjan: energikonsulter, produkttillverkare, säkerhetsföretag med mera. Rustar för börsen.

Instalco – 6,5 miljarder kronor

Ett ungt bolag med förvärvsfokus, grundat 2014. Köpte nyligen sitt 100:e bolag. Hade sin hittills lägsta tillväxt förra året – då 25 procent – främst genom förvärv men även organiskt. Har som idé att bolagen ska agera självständigt under sin tidigare ledning. Noterat på Nasdaq Stockholm. Verksamt

i Norden, med 8 miljarder i omsättning.

Caverion – 4,2 miljarder kronor

Den finska koncernen har haft en del svårigheter på svenska marknaden under senare år och är enda bolaget på hela listan som inte har tillväxtfokus. Bolaget har istället fokuserat på att vända till positivt resultat. Men det är en stor spelare att räkna med.

Vinci Energies Nordic – 4 miljarder kronor

Fransk koncern med stora muskler som klivit in på den svenska marknaden så att det märks. Verkar under flera varumärken. Köpte Infratek samt Eitech-bolagen under 2018 inklusive Inac Process. Har även förvärvat familjeföretaget Emil Lundgren i Göteborg. Har nyligen köpt bolag i norra Sverige: El-trion samt Fiber och Elkraft i Norr.

Granitor Electro – 2,9 miljarder kronor

Gamla Midroc Electro bytte namn under hösten. Har 2500 anställda på 70 orter i Sverige och Norge, och har haft stark tillväxt. De senaste fem åren har omsättningen ökat från 2,1 till 3,3 miljarder kronor för Sverige och Norge. Ägs av shejken Mohammed Al Amoudi tillsammans med den svenska familjen Wikström.

Currentum – 2 miljarder kronor

Bildades i oktober 2020, genom ett partnerskap mellan Ventab, Installationsbolaget och Ventilationsprojekt. Stora på ventilation efter fler förvärv men har också VS, sprinkler, el, fastighetsautomation och säkerhetsanläggningar. Säljande bolag får ägarandelar men majoritetsägare är riskkapitalbolaget Axcel Management.

GK – 2 miljarder

Den norska familjeägda koncernen har växt i Sverige – cirka 20 procent om året under flera år. 25 procent av verksamheten är VS, resten är ventilation där man är störst

i landet. Men några projekt på rörsidan gick dåligt och under året fick både koncernchef och rör-vd:n lämna sina poster.

Storskogen – 1,5 miljarder

Startades av bland andra tidigare Tradera-grundaren Daniel Kaplan som är koncernchef. Köper bolag inom olika områden med evig ägarhorisont. Säljande entreprenörer får ägarandelar i Storskogen som noterades på Stockholm Nasdaq under hösten. Bland bolagen finns Bergendahls el, SoVent Group, Nordisk VVS-teknik, HP Rör, Stockholms rörexpress och Tepac.

Sandbäckens – 1,5 miljarder kronor

Sandbäcken-koncernen omsatte 2020 cirka 1,45 miljarder SEK. Den har idag en stark geografisk närvaro med drygt 800 anställda etablerade på närmare 30 orter i Sverige. Verksamma inom VS. Riskkapitalbolaget Klar partners blev ny ägare under året.

Are Group – 1,3 miljarder kronor

Finska koncernen gick ut hårt i Sverige 2019 och förvärvade Kungälvs rörläggeri med Inter el och sedan Climate80-gruppens nio bolag. Företaget tillsatte en Sverigechef som sa att det viktiga var att hitta rätt bolag, inte snabbt köpa fler. Sedan dess har det varit tyst men omsättningen är betydande sedan de tidiga förvärven.

Nordic Climate Group – 1,3 miljarder kronor

Tesab-kedjan och riskkapitalbolaget Capillar Equity slog sig ihop – sen gick allt snabbt. Under årets första kvartal skapades en kylkoncern med en miljardomsättning och 32 bolag, varav 20 ägs av koncernen och 12 är franchisetagare. Målet är att växa med kylbolag och närliggande nischer. Har även köpt bolag i Norge.

Umia – 1,2 miljarder kronor

Utmärker sig på listan som ett bolag som i första hand växer organiskt. Men i snabb takt. Är en totalinstallatör med alla discipliner: el, ventilation, VS, säkerhet och lås, sprinkler, styr och övervakning samt egen projektering. Bygger bolag kring lokala nyckelpersoner, vilka kan starta med lokalt förvärv för att låta det bolaget bli bas för en totalinstallatör på orten.

Novedo – 1 miljard kronor

Privatägd koncern som köpt bolag inom installation, bland annat ventilation och isolering. De tio bolagen har 650 medarbetare över landet. Säljande entreprenörer får driva vidare sina bolag och blir delägare

i Novedo vid försäljning.

Radiator VVS – 800 miljoner kronor.

Finns från Växjö till Härnösand med 500 medarbetare. Stabil tillväxt under flera år.

Francks Kylindustri – 700 miljoner kronor

Ägs av riskkapitalbolaget Segulah och är aktiva med att köpa bolag. Både Gislaved kylteknik och Kyl och Värmepumpservice

i Halmstad har köpts under hösten.

Elajo – 650 miljoner kronor

Klassiskt familjeföretag på elsidan med verksamhet inom el, mekanik och energi. Historiskt stor aktör med många förvärv, som dock legat lågt på köpsidan under senare år.

BST Group – 650 miljoner kronor

Koncern inom sprinkler och brandskydd som nyligen fick Norvestor som ny huvudägare med målet om att stötta tillväxten i bolaget.

Hjo installation – 500 miljoner kronor

Koncernen bildades 2019 och förvärvstempot har varit högt. I dagsläget finns 14 bolag inom elinstallation, industriautomation, kyla, ventilation, vs, styr och regler, OVK samt energioptimeringar. Senaste förvärven är två Comfort-företag inom VS i Stockholm. Miljardmålet är inom räckhåll och man spänner bågen mot två miljarder

i omsättning inom fem-tio år.

Soltech Energy – 500 miljoner kronor

En intressant inbrytning i installationsbranschen av ett solcellsföretag som köper elinstallationsföretag. Soltech ser solenergi som ett elinstallationsarbete som elfirmorna missat. Därför kliver Soltech fram i rask takt. Har under året köpt tre mellanstora bolag: Provektor, Rams El och Neab samt ett antal mindre bolag.

Vestum – 500 miljoner kronor

Hade så bråttom till börsen att de tog över klädmärket WESC och förvandlade det till en byggkoncern – ett förvärvsdrivet portföljbolag som vidareutvecklar specialistbolag inom byggbranschen. Intresserade av alla underentreprenörsbolag inom bygg. Är tydliga med att förvärvstakten ska öka och under hösten köptes den norska VA-koncernen Lakers Group – och Vestums omsättning fördubblades till 2,4 miljarder kronor. Huvudägare är koncernchefen Conny Ryk.

Ipart – 450 miljoner kronor

Värmlandsbaserad nystartad koncern med sikte på miljardomsättning till 2023. Som vd och delägare finns Instalco-avhopparen Klas Larsson. Navet är SP-gruppen som kompletteras med bolag i Mellansverige inom el, VS och ventilation. Hittills totalt sex bolag.

Sparc group – 310 miljoner kronor

Kommentar: Har på kort tid köpt elva bolag inom värme, ventilation, el- tele, datateknik samt lås, larm och passersystem. Det senaste är säkerhetsföretaget Protectum. Har 220 medarbetare i hela landet. Erik Björklund är grundare och vd.

Läs också:

Instalco köper anrika Lidingö Elektriska

Comfort – äger ännu inga bolag

Comfort har tappat bolag när koncerner på köpjakt lockat kedjeanslutna bolag. För att möta den konkurrensen gick Comfort i år ut med nyheten: Comfort ska inte bara vara en kedja utan börja köpa och äga bolag och då erbjuda delägarskap. Målet är också att bredda med el och ventilation.

Nyhetsbrev

Prenumerera på vårt nyhetsbrev och få nyheter, tips och bevakningar rakt ner i inkorgen